Πιο κοντά Attica Group και ΑΝΕΚ. Ο μοναχικός δρόμος της Minoan και η Hellenic Seaways. Τέλη Ιουλίου το νέο επεισόδιο στο θρίλερ ΝΕΛ - Πειραιώς

Ο ελληνικός ακτοπλοϊκός στόλος είναι ίσως ο πιο σύγχρονος και νεότερος στόλος στην Ευρώπη. Το 75% των επιβατών διακινείται με σύγχρονα πλοία μικρής ηλικίας, ενώ διαπιστώνεται σημαντικά αυξανόμενη κίνηση τουριστών, οι οποίοι προτιμούν τα νησιά, και σταθεροποίηση της κίνησης Ελλήνων. Υπάρχει, λοιπόν, ένα σημαντικό μεταφορικό έργο, το οποίο το 2014 θα ξεπεράσει τους 13.000.000 επιβάτες. Σε αυτό ποντάρουν οι εταιρείες του κλάδου και οι πιστώτριες τράπεζες εν όψει των κινήσεων αναδιάρθρωσης που αναμένεται να υλοποιηθούν.

Σήμερα, με την αυξητική πορεία των τιμών των καυσίμων να έχει ανακοπεί, τις προοπτικές για έστω μικρή αύξηση της κίνησης και τις έστω περιορισμένες βελτιώσεις του θεσμικού πλαισίου, οι συνθήκες για τέτοιες πρωτοβουλίες είναι σαφώς καλύτερες. Οι εταιρείες έχουν την ωριμότητα να λάβουν τα κατάλληλα μέτρα και να προχωρήσουν σε συνεργασίες ή συγχωνεύσεις όπου χρειάζεται, ενώ δεν αποκλείεται και η είσοδος ξένων επενδυτών.

Τα προβλήματα δεν είναι, όμως, λίγα: η συνεχής μείωση της κίνησης μετά το 2007 και ο διπλασιασμός της τιμής των καυσίμων μετά το 2009 είχαν ως αποτέλεσμα τη συσσώρευση ζημιών για τις ακτοπλοϊκές εταιρείες, που έχουν φτάσει το 1 δισ. ευρώ, ενώ βαρύνονται και με τραπεζικό δανεισμό ύψους άλλου 1 δισ.

Καταλύτης η Πειραιώς

Ως αποτέλεσμα, ο κλάδος εμφανίζεται ώριμος πλέον για την από καιρό αναγκαία αναδιάρθρωσή του. Με καταλύτη την Τράπεζα Πειραιώς, η διαδικασία αυτή έχει ήδη ξεκινήσει και εστιάζεται όχι μόνο στις πωλήσεις πλοίων σε εταιρείες όπως η Hellenic Seaways, όπου δεν υπάρχει συναίνεση των μετόχων για αύξηση κεφαλαίου, αλλά και σε συνεργασίες που μπορεί να δώσουν συνέργειες, όπως είναι η φημολογούμενη επέκταση των συμπράξεων της ΑΝΕΚ με την Attica Group.

Η επόμενη κρίσιμη ημερομηνία για την αναδιάρθρωση του επιχειρηματικού χάρτη της ακτοπλοΐας είναι η 30ή Ιουλίου, οπότε και συζητούνται τα ασφαλιστικά μέτρα της ΝΕΛ κατά της Πειραιώς, με τα οποία η εταιρεία αξιώνει, ούτε λίγο ούτε πολύ, περί τα 300 εκατ. ευρώ «για την εξασφάλιση των απαιτήσεών της από κάθε θετική η αποθετική ζημιά που θα υποστεί λόγω της πρόωρης και αιφνίδιας διακοπής της εξυγιαντικής της διαδικασίας», όπως ισχυρίζεται.

Ήδη η ΝΕΛ έλαβε 1,2 εκατ. ευρώ για κεφάλαιο χωρίς εξασφαλίσεις από προσωρινή διαταγή δικαστηρίου. Πρόκειται για την υπόθεση της εφαρμογής της συμφωνίας εξυγίανσης της ΝΕΛ, που επικυρώθηκε από το Εφετείο της Μυτιλήνης στις 12 Δεκεμβρίου του 2013. Στην αίτηση των ασφαλιστικών μέτρων, η ΝΕΛ υποστηρίζει ότι η Τράπεζα Πειραιώς, καθολική διάδοχος της Millennium Bank, αρνείται να εφαρμόσει τους όρους της επικυρωθεί-σας από το Εφετείο Μυτιλήνης συμφωνίας εξυγίανσης της εταιρείας και οι οποίοι προβλέπουν, πέραν των υπολοίπων διατάξεων, τη χορήγηση εγκαίρως δανείου κεφαλαίου κίνησης με τη μορφή αλληλόχρεου λογαριασμού για την πληρωμή των εργαζομένων και των πιστωτών της.

Η ΝΕΛ είναι κρίσιμη στην όλη διαδικασία αναδιάρθρωσης, όχι μόνο λόγω των χρεών της, αλλά και λόγω των 5 μακροπρόθεσμων δημόσιων συμβάσεων που έχει για άγονες γραμμές στο Βόρειο Αιγαίο. Όμως, η πιστωτική της ασφυξία έχει δημιουργήσει επανειλημμένως προβλήματα.

Funds

Την ίδια στιγμή, η Attica, που ελέγχει τις Blue Star Ferries και Superfast Ferries, βρίσκεται σε διαπραγματεύσεις με τη Fortress Group, με ένα σενάριο να θέλει το επενδυτικό κεφάλαιο να καλύπτει μετατρέψιμο ομολογιακό δάνειο. Η Attica διαθέτει την καλύτερη σχέση δανεισμού και περιουσιακών στοιχείων, με δανεισμό 290 εκατ. ευρώ, έναντι αξίας στόλου 628 εκατ. Ως εκ τούτου, αποτελεί έναν από τους δύο κυριάρχους πόλους των ελληνικών θαλασσών.

Ο έτερος πόλος φαίνεται να είναι η ιταλικών συμφερόντων Minoan, που έχει προβεί σε δύο μεγάλες αυξήσεις κεφαλαίου (άνω των 80 εκατ. αθροιστικά), που κάλυψε ο όμιλος Grimaldi, και έχει επικεντρωθεί στις γραμμές της Αδριατικής, ενώ πιέζει τις ΑΝΕΚ και Attica στην Κρήτη, όπου έχει ζητήσει να δρομολογήσει από το φθινόπωρο πλοίο στα Χανιά. Η ΑΝΕΚ, βασικός πιστωτής της οποίας είναι η Πειραιώς, έχει συνάψει στρατηγική, συνεργασία με την Attica τόσο στις γραμμές της Κρήτης όσο και σε αυτές της Αδριατικής, με το ενδεχόμενο επέκτασης των συνεργασιών αυτών ορατό, καθώς και οι δύο πλευρές εμφανίζονται ικανοποιημένες από τη μεταξύ τους συνεργασία.

Παράλληλα, η κρητική εταιρεία βρίσκεται σε συζητήσεις με κινεζικά ναυπηγεία και τράπεζα για τη ναυπήγηση νέου πλοίου, που θα κινείται με φυσικό αέριο, εξασφαλίζοντας εξαιρετικά ανταγωνιστικά λειτουργικά κόστη.

Κλιμακώνεται το μπαράζ πωλήσεων πλοίων

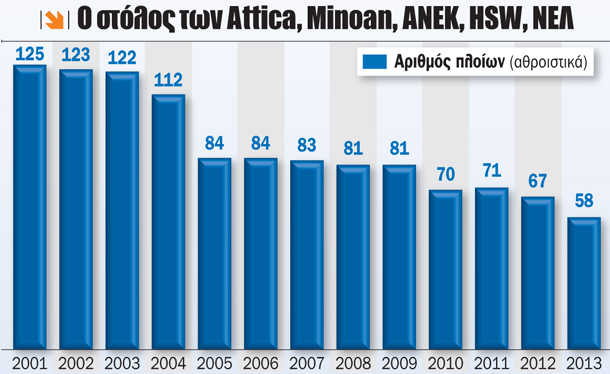

Οι πωλήσεις πλοίων εξυπηρετούν τόσο τις δανείστριες τράπεζες, που βρίσκουν έναν τρόπο να προχωρήσουν σε εισπράξεις, όσο και τις ακτοπλοϊκές, που μειώνουν τον δανεισμό τους και τα κόστη λειτουργίας που συνεπάγεται η διακράτηση των πλοίων.

Όμως, υπάρχει μια λεπτή γραμμή πέραν της οποίας θα καταστεί προβληματική η διασύνδεση με τα νησιά... Και αυτήν τη γραμμή αναζητούν οι σύμβουλοι των επιχειρήσεων αλλά και οι τράπεζες, ενώ, παράλληλα, το υπουργείο καλείται να ορθολογικοποιήσει τα δρομολόγια. Τώρα πωλήσεις πλέον πραγματοποιεί και η Hellenic Seaways. Όμως, σε αυτό το περιβάλλον που έχει διαμορφωθεί εδώ και λίγα χρόνια, οι πωλήσεις πλοίων αποτελούν ήδη πραγματικότητα: είτε με πρωτοβουλία του management είτε με παραίνεση των πιστωτριών τραπεζών, πολλά γνώριμα ακτοπλοϊκά έχουν αλλάξει χέρια.

Έτσι, η Attica πούλησε προ ενός και πλέον έτους στην Genting Group το «Superfast VI», έναντι 54 εκατ. ευρώ, ενώ το 2010 είχαν πουληθεί το «Superfast V» στην Bretagne Angleterre Roscoff για 81,5 εκατ. και το «Pasifai Palas» της Minoan Lines για 73,5 εκατ.

Το 2012 η ΝΕΛ μπήκε σε παρόμοια διαδικασία, ενώ σε εκποίηση, μεταξύ άλλων, και δύο ταχυπλόων, των «Highspeed 2» και «Highspeed 3», έναντι 20 εκατ. ευρώ, στη μαροκινών συμφερόντων Comarit έχει προχωρήσει και η Hellenic Seaways.

Σήμερα οι συνθήκες δεν είναι απαραίτητα ευνοϊκότερες για τις πωλήσεις, ενώ κάποια από τα παλαιότερα πλοία θα πάρουν αναγκαστικά τον δρόμο για τα διαλυτήρια, δηλαδή για παλιοσίδερα.

Πηγή:capital.gr

Δεν υπάρχουν σχόλια :

Δημοσίευση σχολίου